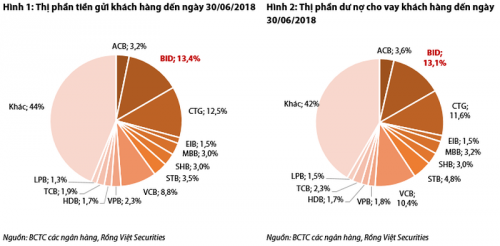

Dựa vào Báo cáo cáo tài chính bán niên của các ngân hàng niêm yết hiện nay, Ngân hàng Đầu tư và Phát triển Việt Nam (BIDV) đang dẫn đầu thị phần về huy động và cho vay với tỷ lệ lần lượt 13,4% và 13,1%.

Ngoài BIDV, các ngân hàng có gốc quốc doanh như Vietinbank (CTG), Vietcombank (VCB) cũng nắm giữ thị phần lớn đối với mảng cho vay và huy động tính đến ngày 30/6/2018.

Đối với mảng huy động, CTG đứng thứ hai về thị phần với tỷ lệ 12,5%; VCB đứng thứ ba (8,8%); tiếp đến lần lượt là các ngân hàng: Sacombank (STB) 3,5%; Ngân hàng Quân đội (MBB) và Ngân hàng Sài Gòn – Hà Nội (SHB) cùng có thị phần 3%; VPBank (VPB) nắm giữ 2,3%; HDBank (HDB) 1,7%; Eximbank (EIB) 1,5%; LienVietPostBank (LPB) 1,3%.

|

|

Đối với mảng cho vay, tính đến ngày 30/6, BIDV nắm giữ thị phần lớn nhất (13,1%), CTG 11,6%; VCB 10,4%; STB 4,8%; MBB 3,2%; SHB 3% TCB 2,3%; HDB 1,7%; LPB 1,5%; EIB 1,5%.

Đối với thị phần cho vay và huy động của toàn ngành, các “ngân hàng khác” nắm lần lượt 42% và 44%. Tuy nhiên, trong bối cảnh hầu hết các ngân hàng quy mô lớn và trung bình đều đã niêm yết, có thể hiểu Agribank đang là ngân hàng có thị phần huy động và cho vay lớn nhất hiện nay.

|

|

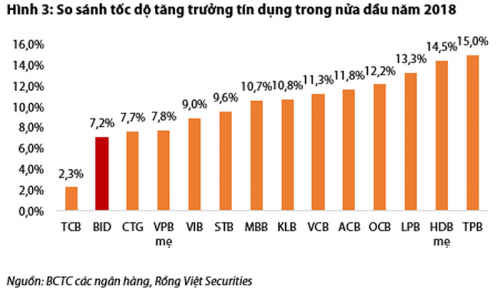

BIDV nằm trong số các ngân hàng đặt mục tiêu thấp nhất về tăng trưởng lợi nhuận trước thuế trong năm 2018 (chỉ ở mức 7%).

Trong sáu tháng đầu năm 2018, ngân hàng này duy trì tăng trưởng tín dụng ở mức vừa phải cũng như đẩy mạnh trích lập nợ nội bảng và nợ trái phiếu đặc biệt. Thu nhập hoạt động nửa đầu năm tăng trưởng 30,1% so với cùng kỳ năm trước, trong đó 45,6% (tức 10,026 tỷ đồng) được dùng để trích lập dự phòng rủi ro tín dụng.

|

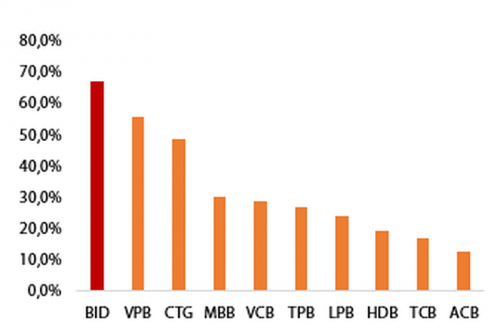

Tỷ lệ chi phí dự phòng rủi ro tín dụng so với lợi nhuận trước dự phòng nửa đầu năm 2018 của các ngân hàng. |

Khoản dự phòng này chiếm 66,9% lợi nhuận trước dự phòng, là tỷ lệ cao nhất trong số các ngân hàng niêm yết, và để bù đắp cho gần 10.000 tỷ đồng đã được sử dụng để xóa nợ trong kỳ. Kết quả là, tỷ lệ dự phòng bao nợ xấu (LLR) được nâng lên 85,0% so với mức 80,7% năm 2017 trong khi tỷ lệ NPL giảm nhẹ xuống 1,5%, phản ánh chất lượng tài sản tốt hơn và tiềm năng thu nhập từ nợ dã xử lý trong thời gian tới.

Tác giả: Hiền Anh

Nguồn tin: infonet.vn